Лидер партии "Ак Жол" Азат Перуашев чуть ли не в одиночку бьется в парламенте за права бизнесменов Казахстана. Как передает VRKNews.kz, он предложил разделить НДС (налог на добавленную стоимость) по отраслям, чтобы в каждой сфере экономики были свои ставки. Иными словами, депутат предлагает внедрить в Казахстане НДС с дифференцированными ставками взамен унифицированного НДС (с единой ставкой).

Популярный телеграм-блогер и журналист Михаил Козачков призвал общественность страны обратить внимание на усилия Перуашева и пояснил основную суть предлагаемых изменений в Налоговый кодекс.

"Условно говоря, производители сельхозпродукции, по предложению депутата, должны платить меньше отчислений в бюджет, чем торговцы нефтью или газом. И это абсолютно логично — одно дело, когда ты сидишь на трубе или просто прокладка между заводом и потребителем, и совсем другое — когда занимаешься сельским хозяйством, выращиваешь скот, сажаешь помидоры/огурцы. Причем в развитых странах эти нормы уже приняты, но наши чиновники бьются исключительно за сбор денег — чем больше налогов, тем лучше, про бизнес никто не думает", — написал журналист в своём посте.

НДС без дифференцированных ставок — убивает бизнес

Депутат и лидер казахстанской парламентской партии "Ак жол" Азат Перуашев в ходе обсуждения изменений в Налоговый кодекс на пленарном заседании Мажилиса 25 мая 2022 года предложил ввести отраслевые пониженные ставки НДС для социальных и приоритетных товаров.

Рассматриваемый законопроект направлен на выполнение поручений президента и заслуживает поддержки уже потому, что призван устранить дисбаланс, когда налоговая нагрузка на сырьевых олигархов не соответствовала извлекаемым ими доходам.

"Так, начиная с 2012 года фракция Демпартии "Ак жол" настойчиво предлагает правительству ввести отраслевые пониженные ставки НДС для социальных и приоритетных товаров. Этот подход широко используют страны ОЭСР и Евросоюза: Швеция, Испания, Германия, Австрия, Польша, Литва и другие. Общая ставка НДС там может быть 20-25%, а для сельского хозяйства — 0%, пищевой продукции и потребительских товаров — 3-5%, для строительства жилья, стройматериалов, машин и оборудования — 6-8%", — заявил Перуашев в ходе своего выступления.

Он также после своего выступления выложил в своём телеграм-канале ответы посольств ряда развитых стран, в т.ч. членов Евросоюза, о применении ими пониженных (льготных) ставок налогов на социальные товары и услуги (и не только). И попросил не удивляться.

"В отличие от наших налоговиков, развитые страны правильно понимают равную конкуренцию: не как равные налоги между сельским чабаном и хозяином нефтяной трубы; а как равные налоги для равных видов деятельности. Обратите внимание на такую деталь: Канада применяет не НДС, а налог с продаж (о котором также шла речь в моем сегодняшнем выступлении), но и здесь от этого налога полностью освобождены основные продукты питания и медицинские услуги", — пояснил глава партии.

Также он доказал свои заявления о том, что партия "Ак жол" предлагает внедрить в Казахстане дифференцированные ставки НДС (как в странах Евросоюза) уже на протяжении целого десятилетия.

"Прошу внимательно посмотреть даты этих ответов (почти все — за 2012 год) и адресаты, каковыми являются либо Демпартия "Ак жол", либо А.Перуашев. К сожалению, некоторые из таких писем за 10 лет утерялись, но и представленных, думаю, достаточно, чтобы убедиться в 10-летней истории вопроса. Что касается наших депутатских запросов правительству с предложениями внедрять аналогичную практику и в Казахстане — то любой их может найти на сайтах мажилиса, ДПК "Ак жол" или правительства. Начиная с 2012 года мы ежегодно не только направляли от трёх до пяти таких запросов, но и дважды в год вносили соответствующие предложения при обсуждении поправок в Налоговый кодекс. И каждый раз получали отрицательные заключения правительства, что в нашей правовой системе означает полную блокировку инициативы депутатов. Тем не менее, из в года в год эти попытки продолжаются, в прошлом году таковых было три; в текущем — после сегодняшнего выступления (на пленарном заседании мажилиса 25 мая — прим. Ред.), направлю эти поправки в обсуждаемый законопроект до конца недели", — заявил депутат.

И добавил, что "надо быть спокойным и упрямым".

После пленарки Перуашев поговорил по этой животрепещущей теме с министром национальной экономики (отвечающим за разработку Налогового кодекса) Алибеком Куантыровым и генеральным прокурором Бериком Асыловым.

"Алибек Сакенович намерен тщательно изучить наши предложения и попросил предоставить более детальную информацию по ним. Я пообещал поднять свои предыдущие обращения и сформулировать ряд новых соображений по данной теме. Берик Ногаевич поддержал саму идею пересмотра системы НДС и рассказал, как манипулируя нормами закона, контролирующие и правоохранительные органы поставили на поток преследования (и осуждения, конфискацию бизнеса) предпринимателей по надуманным обвинениям в налоговых нарушениях", — таковым оказалось краткое резюме этих разговоров, по словам лидера "Ак жол".

В завершение своего поста Перуашев пожелал "приятного знакомства с налоговым законодательством развитых стран", опубликовав в открытый доступ ответы на свои запросы в посольства 12 стран — Румынии, Канады, Чехии, Польши, Финляндии, Испании, Австрии, Германии, Нидерландов, Швейцарии, Великобритании и Швеции — где предоставляются все необходимые сведения о применении в их налоговой практике дифференцированных ставок (по отраслям) НДС. Для удобства заинтересованных читателей, мы их все загрузили в zip-архив, который вы можете скачать с сайта VRKNews.kz.

Со своей стороны скажем, что налоги — это, по сути, государственный инструмент изъятия части заработанного дохода. И в отличие от многих налогов, имеющих глубокие исторические корни, НДС был придуман в 1950-е годы. Видно потребовался период расцвета концепции рациональной бюрократии, чтобы простая, но хрупкая в реальном мире идея зачета налога по цепочке стала практичной для политиков.

Казахстанский НДС, в целом, формировался под влиянием налоговых органов. Удобство налогового контроля в нём превалирует. А вот насколько это — НДС без дифференцированных ставок — полезно для развития экономики страны — действительно, большой вопрос.

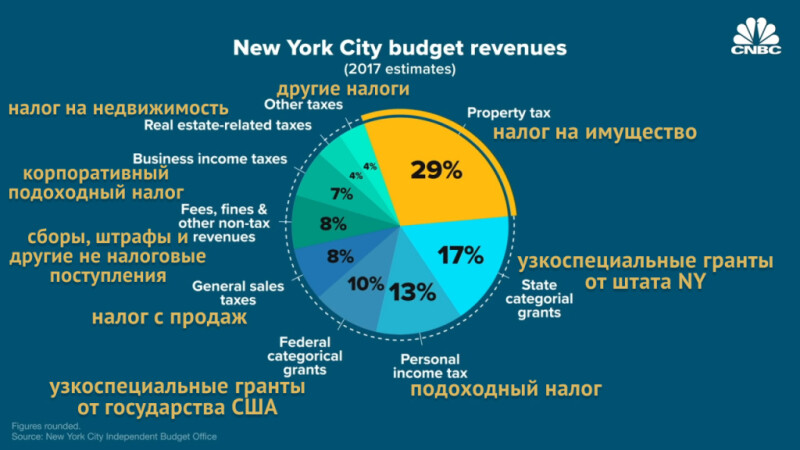

НДС можно заменить на налог с продаж, как в США

В 2020 году президент Казахстана Касым-Жомарт Токаев своим решением в рамках чрезвычайной ситуации в связи с пандемией коронавируса временно ввел пониженную ставку НДС на социальные товары. Но три попытки фракции "Ак жол" в том же году внести соответствующую норму в Кодекс вновь наткнулись на отказ правительства под предлогом "неудобства администрирования".

Фракция "Ак жол" ранее уже предлагала: если правительство не хочет вводить пониженные ставки НДС для социальных товаров, то вообще рассмотреть вопрос о замене НДС со всей его бюрократией — на налог с оборота/продаж. Это более честный подход. Такой налог должен быть в 3-4 раза ниже НДС. Тогда производить будет выгоднее, чем импортировать и перепродавать чужое. А главное — и расчеты налога будут максимально простыми и понятными для всех.

Но вот, согласится ли на такое правительство Алихана Смаилова? Да, снижение ставки НДС напрямую уменьшит налоговое бремя бизнеса, а также потенциально снизит стоимость товаров для конечного потребителя. Но, с другой стороны, НДС ведь приносит значительный поток поступлений в бюджет, и, если он уменьшится, государству будет сложнее удержать баланс между необходимостью поддержать бизнес и не потерять значительный поток доходов.

И ещё. НДС применяют в большинстве стран. Но вот самая экономически развитая страна на планете — США — одно из ярких исключений из этого фискального ряда. Там применяют налог с продаж со ставками в разных штатах от 0% до 11,5%. Также налог с продаж (вместо НДС) успешно работает в Канаде, Японии и Австралии.

Важно помнить, что налог с продаж в техе Штатах добавляется к общему счету во время оплаты, а стоимость товара на ценнике указана без него. То есть, если вы покупаете фунт яблок за 1 доллар 99 центов, ожидайте, что в большинстве магазинов заплатить за них придется немного больше.

Главной особенностью налога с продаж является то, что это не фиксированная сумма (скажем, условные 20%), которую добавляют к стоимости продукта во всех магазинах страны. На налог с продаж влияет ряд факторов, и его значение может меняться в зависимости от типа товаров, того, где они были изготовлены, штата, города или даже округа, где эти товары продаются, а также других вещей. Даже не выезжая за пределы одного города, потребитель может столкнуться с разным видом налогообложения.

К примеру, если вы отправитесь на шоппинг в Нью-Йорке и потратите на пару туфель до 110 долларов, то к этой сумме не будет добавлен налог с продаж. То есть, вы заплатите ровно столько, сколько было указано на ценнике. Но если туфли будут стоить 110 долларов и более, вам придется раскошелиться на налог с продаж (8.875% в Нью-Йорке).

Большие проблемы с НДС в России

В соседней России НДС налог на добавленную стоимость два года назад публично объявили тормозом реиндустриализации России. В статье "Россия нуждается в реиндустриализации. Резервы есть", опубликованной на сайте Общественной службы новостей ещё 10 сентября 2020 года, кандидатом технических наук, почетным профессором Московского налогового института Михаилом Абрамовым было показано, что главной причиной разрушения промышленности России являются высокие налоги, из-за которых производство становится невыгодным. В статье был приведен перечень мер по исправлению ситуации. В том числе, предложения по совершенствованию подоходного налогообложения, налога на добавленную стоимость (НДС) и других.

Что примечательно, в статье подчёркивается, что граждане должны знать, что примерно каждый шестой рубль при покупках они тратят на уплату НДС (не думаем, что в Казахстане ситуация кардинально иная). Чтобы в этом убедиться, по словам автора статьи, достаточно посмотреть содержание чека, который выдают в магазине.

В другой своей статье Михаил Абрамов отмечает, что невероятную сложность администрирования российского НДС для предприятий.

"Более половины своего времени бухгалтеры тратят на НДС — на выколачивание счетов-фактур от поставщиков, проверку правильности их заполнения, подготовку документов для встречных проверок и т.д. Не зря же на входящем в "Новое содружество" заводе "Ростсельмаш" работают 200 бухгалтеров, а на входящем в то же "Новое содружество" тракторном заводе в Канаде работают 14 бухгалтеров. А всего, по данным "Деловой России", в России работают около 5 миллионов бухгалтеров — одна из самых популярных профессий. Плюс сами налоговые органы тоже большую часть своего времени тратят на проверку уплаты НДС; в отношении уплаты этого налога проводится более половины встречных проверок.

Отсюда, по мнению именитого российского учёного, НДС — самый проблемный налог в России.

По расчетам эксперта, реальная собираемость российских налогов по НДС едва достигает 30 процентов, остальное остаётся в тени, даже несмотря на казалось бы жёсткое налоговое администрирование и применение изощренных информационных систем, которые фиксируют чуть ли не каждый чих предприятия. Бизнесмены всегда предпочитают следовать правилу "если можно — не плати", поскольку попросту могут потерпеть банкротство. Отсюда берут начало и многочисленные схемы по оптимизации налоговых выплат, а также по так называемым вычетам по НДС, формы выплат которых очень часто оказываются самыми криминализованными в налоговой сфере.

В главе упомянутой статьи под названием "Совершенствование налога на добавленную стоимость", Михаил Абрамов пишет, что его экспертной командой предлагается снизить ставку НДС до 8%, считать НДС прямым способом как произведение добавленной стоимости и ставки налога; оптимизировать льготы по НДС; отменить возмещение НДС экспортерам сырья; 50% НДС оставлять регионам. Весьма интересные предложения, на которые не пошёл Путин. Но может они пригодятся Казахстану?

Как платят НДС в Швеции

Налог на добавленную стоимость (швед. mervärdesskatt или швед. moms) в Швеции составляет 25% и он был внедрён в шведской налоговой системе с 1 января 1969 года. Само шведское законодательство обязует производить оплату НДС каждое физическое и юридическое лицо, реализующее товары в стране.

Итак, в этой стране существует несколько базовых ставок:

- 25% — относится к преобладающей доле товаров и услуг;

- 12% — работает касательно продовольственных групп товаров, искусства, гостиниц (плата за проживание в номерах) и ресторанов, а также сопутствующих этим сферам услуг;

- 6% — относится к общественному транспорту и печатной продукции, продажам публикаций, входных билетов на культурные мероприятия и путешествия в границах Швеции;

- 0% — относится к здравоохранению, образованию и финансовым услугам.

Для организаций с товарооборотом менее 1 миллион крон (примерно 18 миллионов тенге) налоговый период равен одному календарному году, если товарооборот превышает 1 миллион крон, то налоговый период составляет квартал или месяц.

В соответствие с законами Швеции, граждане, которые потерпели потери за предшествующие расчетные налоговые периоды, могут рассчитывать на сокращение налоговой базы в будущих периодах в размере полученных внеплановых расходов. По законодательству Скандинавии, если была приобретена недвижимость, то налог будет составлять 1,5% от оценочной себестоимости собственности. Ежегодно дополнительно уплачивается сбор в размере 1,75% от рыночной цены. В среднем, это примерно 300 долларов, наибольший размер — 600 долларов. Собственники "новостроя" освобождаются от уплаты налога на первые 5 лет (работает льготный период).

Как платят НДС в Германии

Экономику Германии считают одной из наиболее развитых в мире. В четко продуманном законодательстве перечисляется 45 видов налогов. НДС (нем. Mehrwertsteuer, сокращённо — MwSt) был введён в Саксонии ещё в XVIII столетии. В современной Германии общая ставка по НДС составляет 19%, но для некоторых товаров существует сниженные ставки (например, для книг и пищевых продуктов ставка налога составляет 7%).

Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных — коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сложные механизмы и структуры НДС сделали этот налог в Германии одним из важнейших источников дохода для государства. В настоящее время он обеспечивает чуть более 30 процентов всех налоговых поступлений в казну. По закону предприятия обязаны оплачивать налог на добавленную стоимость каждый месяц. Молодые компании должны также предоставлять предварительные НДС-декларации ежемесячно в течение первых двух лет с начала работы.

Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

Как платят НДС во Франции

НДС во Франции (VAT или Taxe sur la valeur ajoutée) — налог на определенные товары и услуги, который включен в продажную стоимость. Во Франции, которая считается родиной этого налога, ставка по нему также не унифицирована и различается в зависимости от группы товаров или услуг. К примеру, НДС на отдельные медикаменты здесь составляет всего 2,2%, на продовольственные товары — 5,5%, а на предметы роскоши может доходить и до 33%. Кроме того, здесь полностью освобождены от НДС предприятия, занятые в сфере медицины, образования и страхования, а также общественные и благотворительные организации. В среднем размер налога на добавленную стоимость во Франции сейчас составляет 20,6%.

В целом, в стране фигурируют такие ставки по НДС:

- 20% — стандартная ставка;

- 10% — сниженная ставка на некоторые лекарства, общественный транспорт, отели, рестораны, билеты на спортивные и культурные мероприятия;

- 5,5% — еда и книги;

- 2,1% — газеты.

- 0% — на ряд предприятий. Например, на фермерские хозяйства и госучреждения.

В то же время, решение французского правительства о том, какие группы товаров и услуг заслуживают льготной ставки НДС, а какие должны платить все по полной, зависит исключительно от эффективности работы лоббистов.

В итоге к предметам первой необходимости — получателям льготы — здесь отнесены цветы и кабельное телевидение, а, например, мыло облагается налогом на общих основаниях. Иногда доходит даже до курьезов. Обычные рождественские елки во Франции облагаются НДС по ставке 5,5%, а те из них, что украшены искусственным снегом, — уже по 20,6%.

Однако, как мы видим из приведенного выше перечня, применяется 10-процентный НДС и даже ниже на медикаменты и продукты. Вместе с тем, применяется повышенный налог (33%) на одежду из натурального меха, табачные изделия и алкоголь. То есть, налоговая картина весьма пёстрая.

Льготы, освобождающие от уплаты НДС (то есть 0%), распространяются на:

- Малые предприятия — в тех случаях, если их оборот за финансовый год не превышает 70 тыс. евро.

- Все операции, связанные с экспортом. Субъекты предпринимательства, осуществляющие экспортные соглашения, пользуются правом на возмещение уплаченного ими НДС за ценности, купленные у поставщиков и использованные при производстве экспортной продукции или работ и услуг.

- Банковская и финансовая деятельность.

- Услуги частных врачей и преподавателей.

- Сельское хозяйство и рыболовство.

- Государственные учреждения, осуществляющие административные, социальные, культурные и спортивные функции.

Впрочем, довольно полная информация по товарам и услугам, которые во Франции облагаются НДС по дифференцированным ставкам представлена здесь.

Сводная таблица по НДС в Евросоюзе

Сводная таблица по дифференцированным ставкам НДС в зарубежных странах приводится в статье кандидата экономических наук, доцента, советника налоговой службы II ранга Елены Смирновой в "Финансовой газете" (№33, август 2011 года). Сама автор имеет свыше 200 научных работ, в числе которых учебники по налогообложению.

| Страна Евросоюза | Минимальная, или 1-я ставка, % | Льготная, или 2-я ставка, % | Стандартная, или 3-я ставка, % | 4-я ставка, % |

| Франция | 2,10 | 5,50 | 19,60 | - |

| Финляндия | - | - | 22,00 | - |

| Испания | 4,00 | 7,00 | 16,00 | - |

| Греция | 4,50 | 9,00 | 19,00 <*> | - |

| ФРГ | 0,00 | 7,00 | 19,00 | - |

| Кипр | 0,00 | 5,00 | 8,00 | 15,00 |

| Бельгия | - | 6,00 | 21,00 | - |

| Австрия | - | 10,00 | 20,00 | - |

| Словения | - | 8,50 | 20,00 | - |

| Португалия | - | 5,00 | 20,00 | - |

| Мальта | - | 5,00 | 18,00 | - |

| Люксембург | 3,00 | 6,00 | 15,00 | - |

| Италия | 4,00 | 10,00 | 20,00 | - |

Более поздних сведений, сведённых так системно в единую сводную таблицу, в сети обнаружить не удалось. Но не думаем, что по состоянию на 2022 год картина принципиально изменилась, ведь налоговые ставки очень редко подвергаются изменению, особенно ставки по НДС.

Что такое НДС

Налог на добавленную стоимость — так расшифровывается НДС. Это особая надбавка, которая входит в себестоимость любого товара или услуги. Государство взимает такой налог для пополнения бюджета страны. Часто именно эта надбавка составляет 30% наполнения государственной казны. Поэтому важность НДС для экономики страны очевидна. Впервые о таком виде налога заговорили более ста лет назад. С тех пор он как некоторая часть стоимости товара рассчитывается на всех стадиях производства и поступает в бюджет по мере продажи товара или услуги. Для начисления налога нужна наценка.

НДС платят во многих странах мира: в странах-участницах Евразийского и Европейского Союзов, на Ближнем Востоке, в Азии, Океании и Северной Америке. В тех странах, где его нет, существует налог с продаж или иные формы налогообложения. Ставка НДС в Казахстане в 2021 году составляет 12%, либо 0%.

Кто платит НДС в Казахстане

Плательщики НДС — это все фирмы и индивидуальные предприниматели, которые находятся на общей системе налогообложения. ИП на упрощенке также может быть плательщиком НДС. По сути, налог оплачивают все участники цепочки: производитель; тот, кто купил товар или услугу.

Основная нагрузка ложится на плечи потребителя. Налог на добавленную стоимость относится к косвенным, потому что его начисляют сверх цены товара или услуги. Для покупателя косвенный налог воспринимается так же, как и налог с продаж или оборота: его невозможно не оплачивать, потому что он входит в конечную цену. При этом продавцы-плательщики заработают меньше, чем те, кто данный налог не платит или работает по льготной системе налогообложения. Эта надбавка — часть себестоимости товара, услуги, которую оплачивают и производители, и покупатели.

Налогоплательщикам следует помнить, что вне зависимости от их желания, ИП или ТОО обязано встать на регистрационный учет по НДС, в случае, если превышен минимальный размер годового оборота.

Согласно п.4 ст.82 НК РК минимум оборота, при превышении которого необходимо встать на учет по НДС составляет в общем случае 20 000 МРП (в расчет принимается значение МРП, установленное на 1 января текущего года — 3063 тенге в 2022 году).

Для ИП на упрощенке, применяющих ТИС (трехкомпонентную интегрированную систему) минимум оборота составляет 20 000 МРП плюс доходы, проведенные по ТИС в безналичной форме, в пределах 124 184 МРП.

Обороты налогоплательщиков, применяющих спецрежим розничного налога, не включаются в минимум оборота. Это означает, что НДС плательщики розничного налога не уплачивают.

Для наглядности представим это в виде таблицы.

Таблица №1. При каком размере оборота нужно вставать на учет по НДС

| Налогоплательщик | Оборот | Оборот, тг. (на 2022 г.) | Вставать на учет (да/нет) |

| ТОО на ОУР | до 20 000 МРП | до 61 260 000 тг. | нет |

| ТОО на ОУР | свыше 20 000 МРП | 61 260 000 тг. и более | да |

| ТОО на упрощенке | до 20 000 МРП | до 61 260 000 тг. | нет |

| ТОО на упрощенке | свыше 20 000 МРП | 61 260 000тг.и более | да |

| ИП на ОУР | до 20 000 МРП | до 61 260 000 тг. | нет |

| ИП на ОУР | свыше 20 000 МРП | 61 260 000 тг. и более | да |

| ИП на упрощенке, не применяет ТИС | до 20 000 МРП | до 61 260 000 тг. | нет |

| ИП на упрощенке, не применяет ТИС | свыше 20 000 МРП | 61 260 000тг. и более | да |

| ИП на упрощенке, применяет ТИС | до 20 000 МРП и по ТИС безналичным расчетом до 124 184 МРП | до 61 260 000 тг. без применения ТИС и/или до 380 375 592 тг. безналичным расчетом по ТИС | нет |

| ИП на упрощенке, применяет ТИС | свыше 20 000 МРП и/или по ТИС безналичным расчетом свыше 124 184 МРП | 61 260 000 тг. и более без применения ТИС и/или 380 375 592 тг. и более безналичным расчетом по ТИС | да |

| СНР розничный налог | ---- | --- | нет |

Как определить размер оборота и что в него включать? Согласно пп.1 и пп.2 ст.369 НК РК, в оборот для целей постановки на учет по НДС включают сумму оборотов:

- по реализации товаров, работ, услуг (кроме сумм необлагаемого оборота, согласно ст. 370 НК РК);

- при приобретении работ, услуг от нерезидента в соответствии со ст.373 НК РК;

- в виде остатков товаров (кроме тех, что указаны в п.3 ст.370 НК РК);

- по передаваемым товарам из передаточного акта, составляемого при реорганизации (выделении), если новая организация не встает на учет по НДС.

Размер оборота определяется нарастающим итогом в течение календарного года.

Как правило, налоговая служба самостоятельно следит за приростом оборота и заранее направляет налогоплательщику уведомление о необходимости в ближайшее время встать на учет по НДС. Однако, не следует полагаться только на бдительность налоговиков. В интересах налогоплательщика самостоятельно отслеживать размер своего оборота, чтобы не пропустить срок постановки на учет.